Кредитный рейтинг

Кредитный рейтинг — это мнение рейтингового агентства относительно общей кредитоспособности заёмщика или кредитоспособности заемщика в отношении конкретных долговых обязательств, основанное на оценке факторов риска.

Кредитные рейтинги рассчитываются рейтинговыми агентствами на основе прошлой и текущей финансовой истории вышеперечисленных участников рынка, а также на основе оценок размера их собственности и взятых на себя финансовых обязательств (долгов). Основное предназначение подобных оценок — дать потенциальным кредиторам / вкладчикам представление о вероятности своевременной выплаты взятых финансовых обязательств. В последнее время расширилась и сфера применения кредитных рейтингов: они стали применяться и для установления новых размеров страховых взносов, для определения арендных залогов, определения качества новых кандидатов при приёме их на работу.

Кредитные рейтинги относительны, поэтому важно учитывать специфику той или иной страны, предприятия, отрасли промышленности. Невысокие кредитные рейтинги, конечно, нежелательны, ибо свидетельствуют о высокой вероятности дефолта.

Разработать свою систему кредитных рейтингов может любой участник рынка. Более того, согласно Базельским директивам, каждому банку желательно иметь собственный внутренний рейтинг заемщиков. Но когда речь идет о рынке облигаций, то «кредитный рейтинг» обычно означает рейтинг одного из трех агентств Standard & Poors, Moody’s и Fitch[1].

Экономический смысл[править | править код]

Одна из основных проблем, с которой сталкиваются потенциальные инвесторы — это информационная асимметрия, присущая финансовому рынку. Заемщик или эмитент долгового обязательства, как правило, знает больше о факторах, влияющих на уровень кредитного риска. Инвестор наоборот знает меньше. Рейтинг раскрывает дополнительные сведения о субъекте рейтингования и помогает снизить неопределенность на финансовом рынке. В конечном счете это снижает стоимость привлечения капитала и уменьшает спред. Спред является одним из показателей рискованности вложений и отражает неопределенность в отношении заемщика или финансового инструмента.

Например, присвоение более высокого рейтинга агентством Standard&Poor’s приводит к заметному уменьшению спреда[2][3].

| Рейтинг | Спред, базисных пунктов |

|---|---|

| AAA | 43 |

| АА | 73 |

| А | 99 |

| BBB | 166 |

| BB | 299 |

| B | 404 |

| CCC | 724 |

Основания присвоения рейтинга[править | править код]

Кредитные рейтинги могут предоставляться как по запросу клиента, так и агентством самостоятельно. В первом случае рейтинг называется запрошенным (англ. solicited credit rating), а во втором незапрошенным (англ. unsolicited credit rating). Присвоение запрошенного рейтинга осуществляется на основании соглашения между клиентом и агентством. Клиент предоставляет необходимую для анализа кредитоспособности информацию и оплачивает услуги агентства. Незапрошенный рейтинг клиентом не оплачивается.

Объективность запрошенного рейтинга зависит от репутации агентства, которое не желает искажать результаты анализа, чтобы не потерять надежных клиентов. В противном случае к нему будут обращаться только те клиенты, кредитоспособность которых вызывает сомнения. Рейтинг такого агентства не поможет снизить стоимость привлечения капитала. Объективность незапрошенного рейтинга зависит от доступности информации. Так как клиент не просит присвоить рейтинг, то агентство вынуждено опираться на меньший объем информации и стремится делать более консервативные оценки. Moody’s и S&P присваивают и публикуют рейтинги всем выпускам корпоративных облигаций, зарегистрированных SEC[4].

Независимые рейтинговые агентства[править | править код]

Крупнейшими рейтинговыми агентствами (которые работают во всём мире) являются Moody's, Standard and Poor's и Fitch Ratings.

В некоторых странах для официального признания рейтинговых оценок данного агентства требуется, чтобы оно прошло аккредитацию при центральном банке, министерстве финансов или комиссии по ценным бумагам, стало бы уполномоченным и было включено в утвержденный список (реестр). В России после реформы этой сферы официально уполномоченным некоторое время оставалось единственное национальное РА — «АКРА», которое было аккредитовано при ЦБ РФ в начале 2016 года[5]. В конце 2016 года аккредитацию получило еще одно из старейших агентств — «Эксперт РА», а в сентябре 2019 — «Национальное Рейтинговое Агентство» (НРА) и «Национальные Кредитные Рейтинги» (НКР)[5]. При этом еще два старейших российских рейтинговых агентства — «РусРейтинг» и «Рейтинговое агентство АК&M» — аккредитацию не получили. Таким образом, в реестр Банка России в настоящее время включены четыре национальные рейтинговые агентства[6] и три международных[7].

На Украине работают пять уполномоченных Национальной комиссией по ценным бумагам и фондовому рынку рейтинговых агентств: «Кредит-Рейтинг», «Эксперт-Рейтинг» «IBI-Рейтинг», «Рюрик» и «Стандарт-Рейтинг»[8].

Обозначения кредитного рейтинга[править | править код]

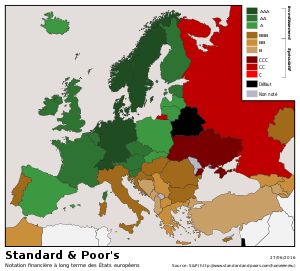

Кредитный рейтинг компании является финансовым показателем для потенциальных инвесторов ценных бумаг (облигаций). Кредитный рейтинг — обычный финансовый инструмент для измерения степени надёжности облигаций, выпускаемых той или иной компанией, корпорацией или даже тем или иным государством. Рейтинг назначается специальными агентствами, например A.M. Best, Dun & Bradstreet, Standard & Poor's, Moody's или Fitch Ratings и имеет буквенные обозначения «A», «B», «C». Рейтинг Standard & Poor's, в котором, впрочем, как и в двух последующих, «A» обозначает самые платежеспособные компании, а «С» — противоположное: AAA, AA +, AA, AA-, А +, А, А-, BBB +, BBB, BBB-, BB +, BB, BB-, B +, B, B-, CCC +, CCC, CCC-, CC, C, D. Считается, что все компании, подпадающие под рейтинг ниже BBB-, торгуют спекулятивными или бросовыми облигациями[9]. Рейтинговая система Moody похожа по своей концепции, но наименования выглядят немного иначе. В данном случае градация от лучшего к худшему выглядит следующим образом: Ааа, Аа1, Аа2, Aa3, A1, A2, A3, Baa1, Baa2, Baa3, Ba1, Ba2, Ba3, В1, В2, В3, Caa1, Caa2, Caa3, Ca, C. Такова же градация по A.M. Best: A++, A+, A, A-, B++, B+, B, B-, C++, C+, C, C-, D, E, F, и S. Система рейтинга азиатской CTRISKS выглядит следующим образом: CT3A, CT2A, CT1A, CT3B, CT2B, CT1B, CT3C, CT2C и CT1C. Суть рейтинга CTRISKS — обозначение вероятности дефолта в каком-то году.

| Moody’s | S&P | Fitch | ||||

|---|---|---|---|---|---|---|

| Долгосрочный | Краткосрочный | Долгосрочный | Краткосрочный | Долгосрочный | Краткосрочный | |

| Aaa | P-1 | AAA | A-1+ | AAA | F1+ | Обязательства наивысшего качества |

| Aa1 | AA+ | AA+ | Обязательства высокого качества | |||

| Aa2 | AA | AA | ||||

| Aa3 | AA- | AA- | ||||

| A1 | A+ | A-1 | A+ | F1 | Обязательства выше среднего качества | |

| A2 | A | A | ||||

| A3 | P-2 | A- | A-2 | A- | F2 | |

| Baa1 | BBB+ | BBB+ | Обязательства ниже среднего качества | |||

| Baa2 | P-3 | BBB | A-3 | BBB | F3 | |

| Baa3 | BBB- | BBB- | ||||

| Ba1 | Not prime | BB+ | B | BB+ | B | Рискованные обязательства с чертами спекулятивных |

| Ba2 | BB | BB | ||||

| Ba3 | BB- | BB- | ||||

| B1 | B+ | B+ | В высокой степени спекулятивные | |||

| B2 | B | B | ||||

| B3 | B- | B- | ||||

| Caa1 | CCC+ | C | CCC | C | Очень высокий кредитный риск | |

| Caa2 | CCC | Крайне спекулятивные | ||||

| Caa3 | CCC- | Близки к дефолту (или уже в дефолте) с небольшим шансом возврата средств | ||||

| Ca | CC | |||||

| C | ||||||

| C | D | / | DDD | / | В состоянии дефолта | |

| / | DD | |||||

| / | D | |||||

См. также[править | править код]

Примечания[править | править код]

- ↑ Вайн, Саймон, 2013, с. 71.

- ↑ Карминский, 2015, с. 52.

- ↑ Altman, 1989.

- ↑ Карминский, 2015, с. 52—53.

- ↑ 1 2 Анна Третьяк. Как поменялся рынок рейтинговых услуг за пять лет. Агентства осваивают новые ниши в поисках доходов. «Ведомости» (21 ноября 2019). — «Первым в 2016 г. это сделало Аналитическое кредитное рейтинговое агентство (АКРА), созданное по инициативе регулятора. Затем, в конце 2016 г., аккредитацию получило «Эксперт РА», и три года реестр состоял только из них. В сентябре 2019 г. ЦБ в один день аккредитовал «Национальные кредитные рейтинги» (НКР) и Национальное рейтинговое агентство (НРА).» Дата обращения: 26 мая 2020. Архивировано 24 июня 2020 года.

- ↑ Банк России : Реестр кредитных рейтинговых агентств

- ↑ Банк России : Реестр филиалов и представительств иностранных кредитных рейтинговых агентств

- ↑ Кому вниз: Как рейтинговые агентства выживают после вывода с рынка банков и страховщиков. Рейтинговым агентствам в последние годы приходится несладко, ведь даже оценки авторитетных международных учреждений поставлены под сомнение. Delo.ua (30 марта 2017). — «В Украине работают всего пять агентств, которые уполномочены Национальной комиссией по ценным бумагам и фондовому рынку определять кредитные рейтинги: "IBI-Рейтинг", "Эксперт-Рейтинг", "Кредит-Рейтинг", "Рюрик" и "Стандарт-Рейтинг".» Дата обращения: 26 мая 2020. Архивировано 14 февраля 2022 года.

- ↑ de Servigny, Arnaud and Olivier Renault. The Standard & Poor's Guide to Measuring and Managing Credit Risk (англ.). — McGraw-Hill Education, 2004. — ISBN 978-0071417556.

Литература[править | править код]

- Саймон Вайн. Оптимизация ресурсов современного банка. — М.: Альпина Паблишер, 2013. — 194 с. — ISBN 978-5-9614-4377-6.

- Карминский А. М. Кредитные рейтинги и их моделирование. — М.: Изд. дом Высшей школы экономики, 2015. — 304 с. — ISBN 978-5-7598-1232-6.

- Altman, Edward I. Measuring corporate bond mortality and performance (англ.) // The Journal of Finance. — 1989. — No. 44.4. — P. 909—922.

Ссылки[править | править код]

- de Servigny, Arnaud and Olivier Renault. The Standard & Poor's Guide to Measuring and Managing Credit Risk (англ.). — McGraw-Hill Education, 2004. — ISBN 978-0071417556.

- «Кредитный рейтинг: простая арифметика».